El Covid-19 puede cambiar la sostenibilidad corporativa tal como la conocemos

La sostenibilidad probablemente se redefinirá en la era Covid-19. Puede que sea necesario. La responsabilidad social corporativa, o RSE, se ha convertido en una abreviatura de lo que hacen las empresas para integrar los problemas ambientales, sociales y de gobierno en sus negocios. Hasta ahora ha sido una combinación de filantropía, compromiso de los empleados, programas de energía renovable y relaciones con los inversores. Pero la pandemia de coronavirus presionará a las industrias y a los inversores para asegurarse de que la RSE esté realmente conectada a la entrega de valor.

El frenesí en torno a la sostenibilidad y la inversión de ESG a fines del año pasado podría haber generado algo de espuma, pero este es un momento en el que el trigo se separará de la paja, dice John Goldstein, jefe del grupo de finanzas sostenibles de Goldman Sachs.

El virus inesperadamente resultó ser «una prueba de esfuerzo para un campo que estaba listo para él», dijo Goldstein. «Las cosas que se estaban haciendo más por apariencias o una etiqueta se están racionalizando de manera constructiva».

Los inversores aún mantienen conversaciones con empresas sobre descarbonización. Si bien las emisiones han disminuido en todo el mundo debido a la reducción de la actividad económica, los inversores aún pueden querer ver a las empresas y tener un plan a largo plazo más allá de cualquier reducción temporal. La industria de los combustibles fósiles seguirá viendo presión, particularmente mientras busca el estímulo de los gobiernos. Los inversores seguirán presionando contra las emisiones de metano, ya que el gas súper contaminante sigue aumentando . «Los inversores darán a las empresas más espacio para lidiar con las crisis a corto plazo, pero esto ha aclarado cada vez más lo que está en juego y lo que se necesita para construir una mayor capacidad de recuperación en el futuro», dijo Beau O’Sullivan, Gerente de comunicaciones de Reino Unido. Acción de participación en beneficios.

Así es como los inversores y las empresas ven el cambio en el panorama de la sostenibilidad corporativa:

- Los datos de movilidad están viendo un nuevo interés, pero las iniciativas de transporte más amplias podrían terminar en segundo plano a medida que más personas se quedan en casa. Aún así, las compañías que planeaban electrificar las flotas o hacer que el transporte fuera neutral en carbono pueden encontrar formas de cumplir con esos objetivos a largo plazo, particularmente si están vinculados al estímulo.

- Las compras corporativas de energía renovable podrían ser mucho más importantes a medida que las instalaciones solares enfrentan desafíos en el lado residencial, aunque es probable que los plazos para esos proyectos se retrasen.

- La atención médica y los problemas más amplios relacionados con la alimentación, la obesidad y el tabaco enfrentarán un mayor interés de los inversores frente al virus. Los inversores ya están presionando a los fabricantes farmacéuticos para que trabajen en colaboración.

- Los programas sobre reducción de plástico, una economía circular y nuevos materiales sostenibles podrían perder terreno si no están vinculados al propósito central de un negocio. Las industrias de reciclaje y desechos ya están bajo presión, aunque en algunos casos los cuellos de botella en el suministro podrían empujar a las compañías a explorar nuevos materiales.

- Los inversores buscarán cada vez más información sobre la estructura de la fuerza laboral y las cadenas de suministro, ya que la pandemia ha puesto de manifiesto y expuesto los riesgos inherentes al sistema. Las empresas están acostumbradas a obtener cientos de encuestas sobre temas de sostenibilidad, pero la agitación actual «aclarará enormemente la mente» sobre qué revelaciones son absolutamente necesarias y más valiosas, dijo Goldstein.

La gobernanza puede volverse más central. Los inversores tendrán preguntas sobre dividendos, recompras de acciones y pagos ejecutivos ante la crisis. Y los directores corporativos que prestan servicios en cinco o seis juntos, o que de otro modo se ven limitados por sus trabajos diarios, deberán demostrar que realmente pueden servir en este entorno. «Si usted es un CEO o CFO en un directorio, debe preocuparse por mantener viva su propia empresa», dijo Jonathan Bailey, jefe de inversiones de ESG en Neuberger Berman.

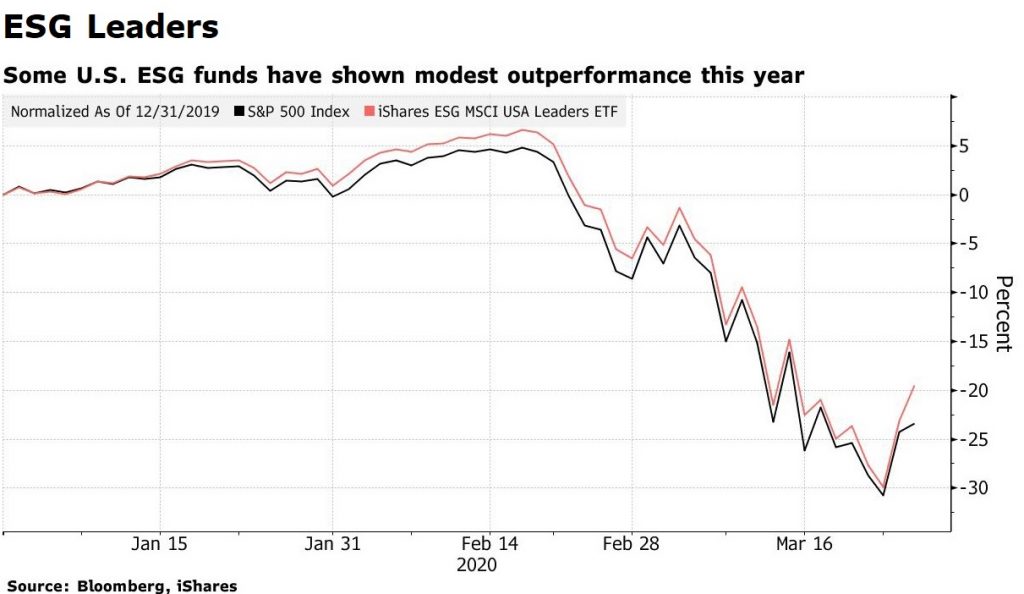

El reciente aumento de la actividad en torno a la inversión en ESG significa que más propietarios de activos, administradores de dinero y prestamistas están nuevamente comprometidos con ESG y pueden estar acercándose a la inversión desde este punto de vista. La capacidad de recuperación de los fondos ESG en los últimos meses de agitación del mercado puede incluso haber fortalecido su resolución. «Los fondos que no se conocían para ESG en el pasado estarán pensando en esto de manera más integral hoy», dijo Bailey. «Eventualmente será una gran oportunidad para que los CEOs de pensamiento a largo plazo estén en la misma página que los propietarios activos a largo plazo».

Finanzas sostenibles en resumen

- Los inversores ricos en Asia están mostrando más interés en la inversión sostenible, ya que la pandemia centra su atención en la salud y el medio ambiente, y el rendimiento de los fondos ESG ha sido resistente, según UBS.

- Los bancos de desarrollo han vendido $ 10 mil millones en bonos de coronavirus. El salto puede ayudar a la deuda social a escapar de la sombra de los bonos verdes .

- La firma de un administrador de dinero escéptico al clima planea hacerse más verde .

- Manulife Investment Management nombró a Peter Mennie como jefe global de Investigación e Integración de ESG. Mamadou-Abou Sarr , quien dirigió el desarrollo de productos y la inversión sostenible en Northern Trust, dejó el administrador de activos para lanzar una nueva firma de inversión sostenible centrada en estrategias cuantitativas y grandes datos con Valor Equity Partners. Generation Investment Management contrató al jefe de inversiones responsables de la Iglesia de Inglaterra, Edward Mason , para dirigir el compromiso.

Emily Chasan escribe el boletín de Good Business sobre inversores conscientes del clima y las fronteras de la sostenibilidad.