CEPAL presenta el Estudio Económico de América Latina y el Caribe 2015

El estudio

1. Economía regional y evolución

En el primer capítulo se resume el desempeño de la economía regional durante 2014 y se analizan la evolución durante el primer semestre de 2015 y las perspectivas para el resto del año.

La dinámica de la actividad económica observada en el primer trimestre de 2015 en los países de América Latina y el Caribe hace proyectar para el año en curso un crecimiento significativamente inferior al 1,1% registrado en 2014.

Si bien la desaceleración es un fenómeno generalizado en la región, la evolución del crecimiento ha sido muy heterogénea entre países y subregiones. En este contexto, se espera una tasa de crecimiento regional de un 0,5% en promedio ponderado; América del Sur mostraría una contracción del 0,4%, Centroamérica y México, un crecimiento del 2,7%, y el Caribe, un crecimiento del 1,7%.

Asímismo, se examinan los factores externos e internos que han incidido en la desaceleración económica y se destacan algunos de los desafíos para las políticas macroeconómicas, en particular, la necesidad de fortalecer la inversión como elemento central de la reactivación económica e impulsor de la capacidad de crecimiento de mediano y largo plazo.

2. Dinámica de inversión en América Latina

En la segundo capítulo se analiza la dinámica de la inversión en los países de América Latina y el Caribe, su relación con el ciclo económico, el papel de la inversión pública, las carencias en infraestructura y los desafíos de financiamiento de la inversión privada. En ese marco, el informe plantea el desafío de retomar un crecimiento vigoroso a través de dinamizar el proceso de formación bruta de capital.

Entre otros aspectos, se destacan las debilidades estructurales de la inversión en la región, las brechas y los avances respecto al desempeño de otras regiones y los retos en materia de política pública, sobre todo en lo que se refiere al logro de una inversión pública elevada, bien gestionada y no manejada de manera procíclica y al desarrollo de mercados financieros que fortalezcan la inversión privada, en particular de las pequeñas y medianas empresas.

Del análisis de la dinámica del ciclo económico en el período comprendido entre 1990 y 2014, se desprende que, en las fases negativas del ciclo, la contracción de la inversión es marcadamente superior a la del PIB en términos de duración e intensidad. Las contracciones son particularmente significativas en el caso de la inversión pública y, en promedio, son más intensas que las registradas en otras regiones del mundo. Finalmente, en la fase expansiva el ciclo, la inversión no logra recuperar la intensidad y duración de su caída en la fase contractiva.

El comportamiento de la inversión no solo afecta el ritmo y la tasa de acumulación de capital, sino que también se relaciona directamente con la dinámica de la productividad. Debido a la relación causal entre la acumulación de capital y la productividad, las características cíclicas de la inversión son un factor determinante de la capacidad de crecimiento de largo plazo.

3. Inversión pública

Este capítulo se centra en la inversión pública, se argumenta la necesidad de avanzar hacia la instauración de un marco fiscal inclusivo de promoción de la inversión tanto pública como privada. A partir de 2003, la inversión pública comenzó a recuperarse en la región, aunque desde una base muy estrecha. El promedio simple de los gastos públicos de capital (incluidos los de las empresas públicas en los países en que estas son relevantes) de 20 países de América Latina aumentó del 4,7% al 6,5% del PIB entre 2000 y 2014.

4. Necesidades y brechas de inversión

En el capítulo IV se discuten las necesidades y brechas de inversión en infraestructura que presentan los países de la región. También se argumenta la importancia de una infraestructura de calidad, fiable, sostenible y resiliente como parte central del desarrollo sostenible.

Los países de América Latina siguen exhibiendo una alta escasez de infraestructura en todos los sectores de la infraestructura económica analizados, aunque la situación no es homogénea entre los países ni en términos de la situación y la evolución de sectores específicos. El retraso observado es especialmente llamativo cuando se hace la comparación de la región no solo con países desarrollados, sino también con algunos países en desarrollo que en los años ochenta presentaban el mismo nivel de dotación en infraestructura que América Latina. Además, al incorporar el criterio de calidad de infraestructura y no solo de su disponibilidad, la situación actual de los países latinoamericanos parece aún más preocupante, poniendo en evidencia la profunda necesidad de realizar esfuerzos significativos en términos de inversión en el sector.

Sin embargo, como se demuestra en el capítulo, la demanda de inversión en infraestructura hasta ahora no ha encontrado la respuesta adecuada.

5. Financiamiento de la inversión

Finalmente, el capítulo V trata los temas referentes al financiamiento de la inversión en América Latina y el Caribe.

La inclusión financiera y el financiamiento productivo son dos de los principales desafíos de la región. Actualmente, solo el 40% de las empresas pequeñas tiene acceso al financiamiento del sistema financiero formal, mientras que en el caso de las empresas grandes este umbral se sitúa en el 70%. La brecha de inclusión financiera entre firmas de mayor y menor tamaño se debe, entre otros factores, a las asimetrías de información y los altos costos financieros, pero también a las características del sistema financiero de América Latina y el Caribe.

Los sistemas financieros de los países de la región en general se caracterizan por ser poco profundos, fundamentalmente centrados en la banca comercial y con un horizonte temporal de corto plazo. De hecho, existen pocos instrumentos para el financiamiento de largo plazo. Además, las asimetrías de información prevalentes en la región se traducen en un racionamiento crediticio particularmente para las pequeñas y medianas empresas y las actividades de innovación.

Estas características redundan en costos elevados y segmentados y también en bajos niveles de bancarización.

Caso Bolivia

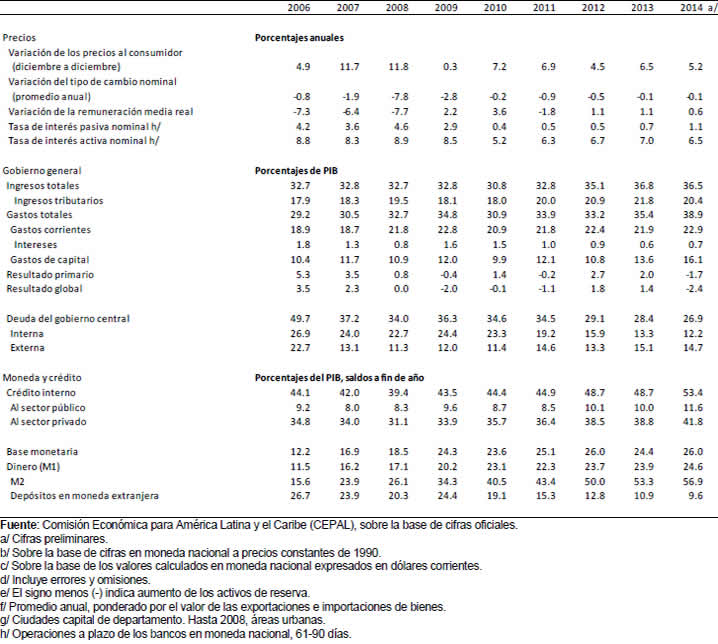

Para 2015 la CEPAL estima que la economía boliviana crecerá un 4,5%, gracias sobre todo a la demanda interna. El gobierno ha programado otro aumento sustancial de la inversión pública, lo que amortiguaría en parte la desaceleración económica. Se espera que el consumo privado también contribuya al crecimiento, aunque cabe esperar una cierta ralentización causada por un menor aumento de los salarios y una disminución de las remesas del exterior. Por otro lado, la considerable caída del valor de las ventas al exterior (que fue de un 27,7%) registrada en el primer trimestre de 2015 sugiere que las exportaciones netas afectarían el crecimiento del PIB en el año.

Bolivia: Principales Indicadores Económicos

Notas de desempeño económico

Notas de desempeño económico

En el tercer capítulo del informe se halla en el sitio web de la CEPAL (www.cepal.org), que contiene las notas referentes al desempeño económico de los países de América Latina y el Caribe durante 2014 y el primer semestre de 2015, así como los respectivos anexos estadísticos, en que se muestra la evolución de los principales indicadores económicos de los países de la región.

Consulta las notas de desempeño económico de los países de América Latina y el Caribe aquí»

Descarga el Estudio Económico de América Latina y el Caribe 2015

- Descarga el Estudio Económico de América Latina y el Caribe de la CEPAL»

- Descarga la nota del desempeño económico de Bolivia según la CEPAL»

Notas de desempeño económico

Notas de desempeño económico