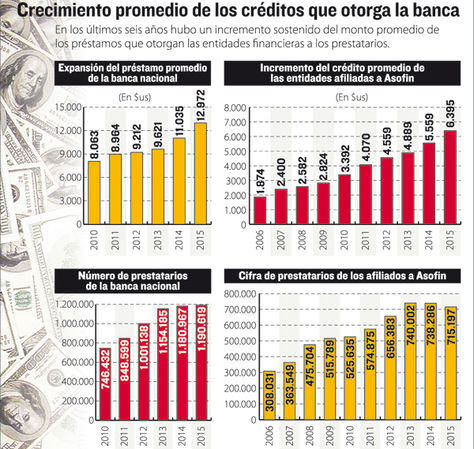

Monto promedio de créditos subió de $us 8.063 a 12.972 en seis años

Fuente: La Razón

En 2015, el monto promedio de los créditos que otorga la banca nacional se incrementó en 61% respecto a lo registrado en 2010, debido al aumento de los ingresos por habitante, el crecimiento económico de Bolivia y la fijación de metas crediticias que motivaron a que se eleven los préstamos.

En los últimos seis años, el monto promedio de los préstamos que colocó el sistema bancario se incrementó en 60,88%, al pasar de $us 8.063 a $us 12.972, según datos entregados a La Razón por la Asociación de Bancos Privados de Bolivia (Asoban).

Mientras tanto, la cifra promedio de los créditos que otorgaron solo las siete entidades afiliadas a la Asociación de Entidades Especializadas en Microfinanzas (Asofin) también aumentó de $us 3.392 en 2010 a $us 6.395 en 2015, un alza del 88,53%.

Causas del crecimiento del crédito

El secretario ejecutivo de Asofin, José Antonio Sivilá, explicó que una de las causas fundamentales del crecimiento del crédito promedio en los últimos años se debe al incremento del Producto Interno Bruto (PIB) per cápita o ingreso por habitante, que refleja el nivel de ingreso de los agentes económicos de manera individual.

El ejecutivo señaló que el ingreso por habitante en los últimos 10 años se triplicó, lo cual ha “posibilitado la ampliación del margen de endeudamiento de los micro y pequeños empresarios bolivianos” en el territorio nacional.

En el periodo 2006-2015, el PIB per cápita casi se triplicó, al pasar de $us 1.228 a $us 3.119, según datos publicados en el Informe Presidencial.

El secretario ejecutivo de Asoban, Nelson Villalobos, manifestó que el año pasado el promedio del crédito en la banca nacional registró un crecimiento del 18% respecto a 2014 y se sitúa en torno a los $us 13.000, siendo el más alto de las últimas gestiones.

Villalobos sostuvo que el incremento se debe a algunos efectos de la actual normativa vigente, ya que la fijación de metas de cartera para los sectores productivo y de vivienda social han motivado la concentración de préstamos “empujando al alza el crédito promedio, hecho que finalmente podría inducir al sobreendeudamiento de los prestatarios”. “Los resultados señalan que el crecimiento de la cartera estuvo impulsado por mayores montos de los préstamos otorgados a prácticamente el mismo grupo de prestatarios, repercutiendo sobre el aumento del crédito promedio”, aseveró el ejecutivo de este gremio.

Límites

El 23 de enero de 2015, el Gobierno aprobó la Resolución Ministerial 031 que establece metas intermedias anuales de cartera para los sectores productivo y de vivienda social para los bancos múltiples, pyme y mutuales de ahorro y préstamo que deben cumplir un proceso hasta llegar a niveles mínimos, según lo establecido en el Decreto 1842, y en los plazos previstos.

La norma ordena que hasta 2018 la banca múltiple debe tener el 60% de su cartera, entre créditos productivos y de vivienda social; la banca pyme debe otorgar el 50% de los préstamos a pequeñas, medianas y microempresas del rubro productivo; y las entidades de vivienda deben tener el 50% de su cartera en vivienda social.

Villalobos apuntó que en 2015 el incremento del monto promedio de los préstamos fue impulsado por el crecimiento del 30% del crédito empresarial en la banca con relación a la gestión 2014, así como el alza del 27% del préstamo hipotecario y el aumento del 21% del microcrédito. En tanto, indicó que el de consumo creció 10%.

El analista económico Jimmy Osorio añadió que el ascenso se debe al crecimiento económico, el aumento de créditos a un mismo grupo de prestatarios y los incrementos salariales.

La cartera aumentó 17,41% el año pasado

En 2015, la cartera de créditos se incrementó en 17,41% con relación a 2014, al pasar de Bs 97.320 millones a Bs 114.273 millones, de acuerdo con información oficial de la Autoridad de Supervisión del Sistema Financiero (Asfi).

El secretario ejecutivo de la Asociación de Bancos Privados de Bolivia (Asoban), Nelson Villalobos, manifestó que el crecimiento de los préstamos se debe a la colocación de los créditos por montos mayores al mismo grupo de los prestatarios existente.

El ejecutivo afirmó que en cuanto al comportamiento de los créditos destinados a las empresas bolivianas por sector en toda la banca nacional, se registró un elevado crecimiento de los créditos dirigidos al sector productivo, del 46%, respecto a lo anotado en 2014.

En tanto, señaló que la cartera de las entidades bancarias al sector comercial y de servicios “se deterioró” y registró una disminución del 2% y del 11% con relación a 2014, respectivamente.

El jueves, el viceministro de Pensiones y Servicios Financieros, Mario Guillén, explicó que en 2015 la cartera de préstamos en el sector productivo sumó $us 1.597 millones y aumentó en 36,4% respecto a 2014 ($us 1.016 millones).

La autoridad afirmó que el rubro productivo se dinamiza gracias a la Ley de Servicios Financieros, aprobada el 21 de agosto de 2013, que fija niveles mínimos de cartera destinados al sector productivo y de vivienda social.

Guillén especificó que el año pasado en el sector productivo se contabilizaron 66.167 nuevos prestatarios, 25% más de lo registrado en la gestión precedente.

Datos sobre la cartera nacional

Crediticio: Participación

Al 31 de diciembre de 2015, el 86,1% de la cartera de créditos lo concentra la banca múltiple, el 6,6% la banca pyme y el restante 7,3% las entidades de vivienda y las cooperativas.

Mora: Ascenso

En la gestión 2015, la tasa de morosidad llegó a Bs 1.733 millones, 18,45% más de lo registrado en el año precedente, cuando fue Bs 1.463 millones.

Liquidez: Recursos

La Autoridad de Supervisión del Sistema Financiero (Asfi) indica que en 2015 la liquidez fue de Bs 63.110 millones, 19,44% más que en 2014 (Bs 52.834 millones).

Préstamos: Crecimiento

Entre 1986 y 2005, los créditos en promedio sumaban Bs 17.000 millones, mientras que entre 2006 y 2015 llegaban a Bs 62.000 millones, es decir que se multiplicaron por cuatro.